Η αργία της 28ης Οκτωβρίου αλλάζει τα τραπεζικά δεδομένα ακόμη και στην καταβολή των συντάξεων.

Με βάση τα δεδομένα, η 28η Οκτωβρίου «πέφτει» φέτος Δευτέρα, κάτι που σημαίνει πως είναι τριήμερο για τους εργαζόμενους και φυσικά για το τραπεζικό σύστημα. Έτσι οι τράπεζες θα ανοίξουν ρολά στις 29 Οκτωβρίου, ημέρα Τρίτη.

Οι συντάξεις Νοεμβρίου

Η καταβολή των συντάξεων Νοεμβρίου θα γίνει:

- Την Παρασκευή 25 Οκτωβρίου 2024 θα καταβληθούν οι κύριες συντάξεις από τα τέως ταμεία Μη Μισθωτών ΟΑΕΕ, ΟΓΑ και ΕΤΑΑ, οι κύριες συντάξεις που απονεμήθηκαν από τη σύσταση του ΕΦΚΑ και μετά, με τον ν.4387/2016, μέσω του ΟΠΣ-ΕΦΚΑ (συνταξιούχοι Μισθωτοί & Μη Μισθωτοί από 1.1.2017 και έπειτα) και όλες οι επικουρικές συντάξεις του ιδιωτικού τομέα (Μη Μισθωτών και Μισθωτών).

- Την Τετάρτη 30 Οκτωβρίου θα καταβληθούν οι κύριες συντάξεις των τέως Ταμείων Μισθωτών [ΙΚΑ-ΕΤΑΜ, τραπεζών, ΟΤΕ, ΔΕΗ, ΛΟΙΠΩΝ ΕΝΤΑΣΣΟΜΕΝΩΝ (ΤΣΕΑΠΓΣΟ, ΤΣΠ-ΗΣΑΠ), ΝΑΤ, ΕΤΑΤ και ΕΤΑΠ-ΜΜΕ] καθώς και οι κύριες και οι επικουρικές συντάξεις του Δημοσίου.

Σημειώνεται ότι την τέταρτη τελευταία εργάσιμη ημέρα του προηγούμενου μήνα θα καταβάλλονται οι συντάξεις των τέως Ταμείων Μη Μισθωτών [ΟΓΑ, ΟΑΕΕ, ΕΤΑΑ], οι επικουρικές συντάξεις των μη μισθωτών και οι επικουρικές- ΜΟΝΟ-συντάξεις των μισθωτών και του Δημοσίου ( ΙΚΑ-ΕΤΑΜ, ΝΑΤ, ΕΤΑΤ, ΕΤΑΠ-ΜΜΕ, ΟΤΕ, ΔΕΗ, ΤΡΑΠΕΖΕΣ, ΤΣΕΑΠΓΣΟ, ΤΣΠ-ΗΣΑΠ και ΔΗΜΟΣΙΟ),

Επίσης κάθε προτελευταία εργάσιμη ημέρα του προηγούμενου μήνα θα καταβάλλονται οι κύριες συντάξεις των τέως Ταμείων Μισθωτών και οι κύριες συντάξεις του ΔΗΜΟΣΙΟΥ( ΙΚΑ-ΕΤΑΜ, ΝΑΤ, ΕΤΑΤ, ΕΤΑΠ-ΜΜΕ, ΟΤΕ, ΔΕΗ, ΤΡΑΠΕΖΕΣ, ΤΣΕΑΠΓΣΟ, ΤΣΠ-ΗΣΑΠ και ΔΗΜΟΣΙΟ).

Οι διοικήσεις θεωρούν ότι δεν χρειάζεται περαιτέρω συρρίκνωση των δικτύων , αλλά ανανέωση προσωπικού και μείωση του αριθμού υπαλλήλων ανά κατάστημα.

Ύστερα από μια περίοδο σαρωτικής μείωσης καταστημάτων και προσωπικού, όπου έκλεισε το ένα τέταρτο των τραπεζικών καταστημάτων, οι διοικήσεις των συστημικών τραπεζών εκτιμούν ότι έχουν φθάσει πλέον κοντά στα ιδανικά μεγέθη δικτύων και δεν θα χρειασθεί να κλείσει σημαντικός αριθμός καταστημάτων στο εξής. Όμως, δεν παύουν να επιδιώκουν την περαιτέρω μείωση των λειτουργικών δαπανών, που είναι ήδη οι χαμηλότερες στην ευρωζώνη σε σχέση με τα έσοδά τους. Θα επιτύχουν αυτόν τον στόχο μειώνοντας περαιτέρω το προσωπικό ανά κατάστημα.

Όπως τονίσθηκε χθες σε συζήτηση που οργάνωσε η Capital Link με συμμετοχή των οικονομικών διευθυντών των τεσσάρων συστημικών τραπεζών, η πολιτική της συρρίκνωσης του δικτύου καταστημάτων έχει φθάσει στα όριά της, ενώ ήδη η σχέση λειτουργικών δαπανών προς έξοδα έχει μειωθεί σε πολύ χαμηλά ποσοστά, της τάξεως του 30% με 40%. Οι τράπεζες θα συνεχίσουν την προσπάθεια για βελτίωση της αποτελεσματικότητάς τους, αλλά αυτό θα γίνει πλέον μέσα από την περαιτέρω ψηφιοποίηση των εργασιών τους, που θα επιτρέψει να απασχολούνται λιγότεροι υπάλληλοι σε κάθε κατάστημα.

Αυτό ήδη μεταφράζεται σε νέα οργάνωση των τραπεζικών καταστημάτων, σε δύο άξονες:

Όλο και περισσότερα καταστήματα των δικτύων είναι πλέον ηλεκτρονικά καταστήματα που λειτουργούν ουσιαστικά χωρίς προσωπικό.

Στα «κανονικά» τραπεζικά καταστήματα, οι τράπεζες ήδη μειώνουν προσωπικό που διεκπεραίωνε καθημερινές συναλλαγές, όπως οι ταμίες, και απασχολούν τους απαραίτητους υπαλλήλους για εργασίες με μεγαλύτερη προστιθέμενη αξία.

Με αυτόν τον τρόπο, επιδιώκουν όχι μόνο τα κόστη λειτουργίας των καταστημάτων να περιορίζονται, αλλά και κάθε κατάστημα να γίνεται πιο κερδοφόρο για την τράπεζα.

Στο νέο περιβάλλον, οι τράπεζες δεν δίνουν πλέον προτεραιότητα στην απομάκρυνση υπαλλήλων με προγράμματα εθελουσίας εξόδου, αλλά στην προσέλκυση νέων και ταλαντούχων υπαλλήλων και στελεχών, που θα αποδίδουν καλύτερα και στο νέο, ψηφιακό περιβάλλον λειτουργίας. Όπως τονίσθηκε στο χθεσινό πάνελ, για την προσέλκυση ταλέντων οι τράπεζες είναι διατεθειμένες να προσφέρουν καλύτερα πακέτα αμοιβών, οι οποίες όμως θα συνδέονται με την απόδοση (μπόνους κ.λπ.).

Τα ιδανικά δίκτυα για τις τράπεζες: Πόσο έχουν συρρικνωθεί

Οι τραπεζικές διοικήσεις εκτιμούν ότι έχουν φθάσει πλέον στα ιδανικά (optimal) μεγέθη δικτύων για τις παρούσες συνθήκες. Εθνική και Πειραιώς έχουν πλέον λιγότερα από 400 καταστήματα, ενώ Alpha και Eurobank λιγότερα από 300.

Η περίοδος της πανδημίας και η απότομη μετάβαση στις ψηφιακές συναλλαγές (που είχε αρχίσει νωρίτερα, μετά την επιβολή των capital controls) επέτρεψε στις τράπεζες, παρότι είχαν ήδη μειώσει δραματικά τα καταστήματα και το προσωπικό τους μετά το ξέσπασμα της οικονομικής κρίσης, να «ψαλιδίσουν» το δίκτυο καταστημάτων τους κατά 25% μέσα σε τέσσερα χρόνια.

Ειδικότερα, σε μία τριετία, από το τέλος του 2019, έως το τέλος του 2023 τα καταστήματα των τεσσάρων συστημικών τραπεζών μειώθηκαν από 1648 σε 1224, δηλαδή έκλεισαν 424 καταστήματα. Ο αριθμός των υπαλλήλων μειώθηκε από 35.033 στο τέλος του 2019 σε 25.675 στο τέλος του 2023, δηλαδή χάθηκαν 9.358 θέσεις εργασίας, μια μείωση κατά 26,7%.

Μετά από αυτό το «κούρεμα» σε δίκτυα και προσωπικό, η εικόνα των συστημικών τραπεζών στο τέλος του 2023 ήταν η εξής:

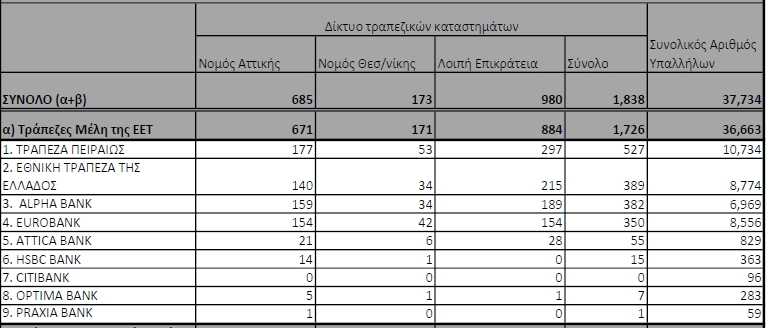

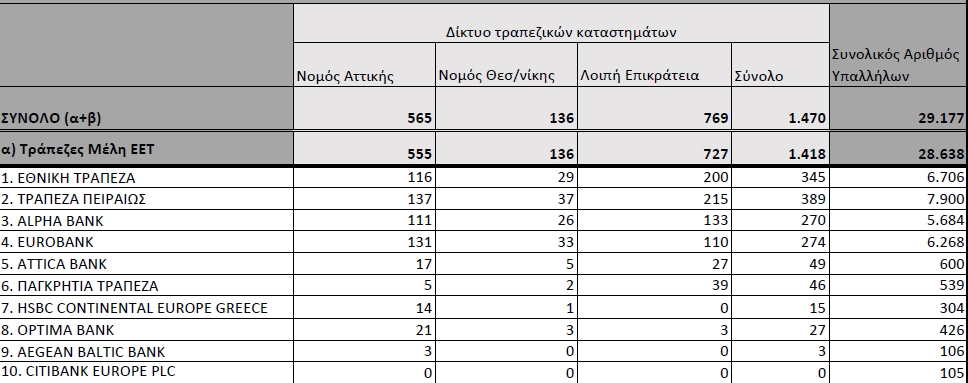

Η Πειραιώς, που παραμένει η πιο «πλούσια» τράπεζα σε δίκτυο και προσωπικό, είχε 378 καταστήματα και 7.349 υπαλλήλους. Το 2019, η τράπεζα είχε 527 καταστήματα και 10.734 υπαλλήλους, δηλαδή μείωσε κατά 149 τα καταστήματα και κατά 3.385 άτομα το προσωπικό της.

Η Εθνική είχε 327 καταστήματα και 6.517 υπαλλήλους, ενώ το 2019 τα καταστήματα ήταν 389 και οι υπάλληλοι έφθαναν τους 8.774 (μείωση καταστημάτων κατά 62 και υπαλλήλων κατά 2.257.

Η Eurobank είχε 268 καταστήματα και 6.323 υπαλλήλους, ενώ το 2019 είχε 350 καταστήματα και 8.556 υπαλλήλους (μείωση καταστημάτων κατά 82 και υπαλλήλων κατά 2.233.

Η Alpha είχε 251 καταστήματα και 5.486 υπαλλήλους, ενώ το 2019 τα καταστήματα ήταν 382 και οι υπάλληλοι 6.969 (μείωση καταστημάτων κατά 131 και υπαλλήλων κατά 1.483).

Νωρίτερα θα καταβληθούν οι συντάξεις Ιουλίου στους συνταξιούχους

Ανήμερα της αργίας του Αγίου Πνεύματος, στις 24 Ιουνίου, κλειστές θα παραμείνουν οι τράπεζες, ως είθισται και αυτό αναμένεται να επηρεάσει την πληρωμή των συντάξεων Ιουλίου καθώς φαίνεται πως τα χρήματα θα βρίσκονται στους λογαριασμούς των συνταξιούχων από την Παρασκευή 21 Ιουνίου.

Σύμφωνα με πληροφορίες, η πρώτη πληρωμή για τις συντάξεις Ιουλίου είναι προγραμματισμένη για τις 25 Ιουνίου. Το γεγονός όμως ότι η πληρωμή ξεκινάει από το απόγευμα της προηγούμενης αλλά τυγχάνει αυτή να πέφτει στην αργία του Αγίου Πνεύματος, φέρνει την πληρωμή την αμέσως προηγούμενη εργάσιμη, δηλαδή την Παρασκευή 21 Ιουνίου.

Οι συντάξεις Ιουλίου

Ειδικότερα ο ΕΦΚΑ λόγω της αργίας της 24ης Ιουνίου καταβάλλει προσπάθεια ώστε οι συντάξεις Ιουλίου των μη μισθωτών μα μπουν στους λογαριασμούς από την Παρασκευή το απόγευμα. Κανονικά η καταβολή θα γίνει 25 Ιουνίου 2024 απλώς θα μπουν νωρίτερα στους λογαριασμούς. Μάλιστα σήμερα συνεδριάζει το διοικητικό συμβούλιο όπου θα ληφθούν οι τελικές αποφάσεις.

Με βάση το πλαίσιο καταβολής των συντάξεων σε δύο δόσεις:

- Την τέταρτη τελευταία εργάσιμη ημέρα του προηγούμενου μήνα θα καταβάλλονται οι συντάξεις των τέως Ταμείων Μη Μισθωτών [ΟΓΑ, ΟΑΕΕ, ΕΤΑΑ], οι επικουρικές συντάξεις των μη μισθωτών και οι επικουρικές- ΜΟΝΟ-συντάξεις των μισθωτών και του Δημοσίου ( ΙΚΑ-ΕΤΑΜ, ΝΑΤ, ΕΤΑΤ, ΕΤΑΠ-ΜΜΕ, ΟΤΕ, ΔΕΗ, ΤΡΑΠΕΖΕΣ, ΤΣΕΑΠΓΣΟ, ΤΣΠ-ΗΣΑΠ και ΔΗΜΟΣΙΟ).

- κάθε προτελευταία εργάσιμη ημέρα του προηγούμενου μήνα θα καταβάλλονται οι κύριες συντάξεις των τέως Ταμείων Μισθωτών και οι κύριες συντάξεις του ΔΗΜΟΣΙΟΥ( ΙΚΑ-ΕΤΑΜ, ΝΑΤ, ΕΤΑΤ, ΕΤΑΠ-ΜΜΕ, ΟΤΕ, ΔΕΗ, ΤΡΑΠΕΖΕΣ, ΤΣΕΑΠΓΣΟ, ΤΣΠ-ΗΣΑΠ και ΔΗΜΟΣΙΟ).

Επομένως η καταβολή των συντάξεων Ιουλίου θα γίνει ως εξής:

- Την Τρίτη 25 Ιουνίου 2024 θα καταβληθούν οι κύριες συντάξεις από τα τέως ταμεία Μη Μισθωτών ΟΑΕΕ, ΟΓΑ και ΕΤΑΑ, οι κύριες συντάξεις που απονεμήθηκαν από τη σύσταση του ΕΦΚΑ και μετά, με τον ν.4387/2016, μέσω του ΟΠΣ-ΕΦΚΑ (συνταξιούχοι Μισθωτοί & Μη Μισθωτοί από 1.1.2017 και έπειτα) και όλες οι επικουρικές συντάξεις του ιδιωτικού τομέα (Μη Μισθωτών και Μισθωτών).

- Την Πέμπτη 27 Ιουνίου θα καταβληθούν οι κύριες συντάξεις των τέως Ταμείων Μισθωτών [ΙΚΑ-ΕΤΑΜ, τραπεζών, ΟΤΕ, ΔΕΗ, ΛΟΙΠΩΝ ΕΝΤΑΣΣΟΜΕΝΩΝ (ΤΣΕΑΠΓΣΟ, ΤΣΠ-ΗΣΑΠ), ΝΑΤ, ΕΤΑΤ και ΕΤΑΠ-ΜΜΕ] καθώς και οι κύριες και οι επικουρικές συντάξεις του Δημοσίου.

Την άλλη εβδομάδα και συγκεκριμένα την Τετάρτη, 8 Μαΐου θα ανοίξουν εκ νέου οι τράπεζες της χώρας καθώς αυτές τις ημέρες είναι κλειστές λόγω των αργιών του Πάσχα.

Σημειώνεται δε πως την Τετάρτη 8 Μαΐου θα πραγματοποιηθούν οι πληρωμές των οφειλών και των εμβασμάτων. Επίσης την ίδια ημέρα θα γίνει και η εκτέλεση των μισθοδοσιών.

Αυτό θα πρέπει να καταχωρηθεί στο αρχείο μισθοδοσίας. Αλλά και οι μεταχρονολογημένες και μελλοντικές εντολές με ημερομηνία εκτέλεσης την Τρίτη 7 Μαΐου θα πραγματοποιηθούν την Τετάρτη 8 Μαΐου.

Νέα ταλαιπωρία για τους καταναλωτές καθώς το Πάσχα των Ορθόδοξων και η μεταφορά της Πρωτομαγιάς φέρνουν λουκέτο στις τράπεζες για έξι ημέρες!

Συγκεκριμένα, λόγω της εορτής του Πάσχα και της μεταφοράς της αργίας της Πρωτομαγιάς, οι πληρωμές οφειλών και τα εμβάσματα που θα καταχωρούνται από την Μ. Πέμπτη 2 Μαΐου, θα εκτελεστούν την Τετάρτη 8 Μαΐου που θεωρείται ως η επόμενη εργάσιμη.

Οι μεταφορές θα εκτελεστούν κανονικά, αλλά με ημερομηνία αξίας την Τετάρτη 8 Μαΐου. Για την εκτέλεση των μισθοδοσιών θα πρέπει να καταχωρηθεί στο αρχείο μισθοδοσίας ως ημερομηνία εκτέλεσης η Τετάρτη 8 Μαΐου.

Οι μεταχρονολογημένες και μελλοντικές εντολές με ημερομηνία εκτέλεσης την Τρίτη 7 Μαΐου θα εκτελεστούν την Τετάρτη 8 Μαΐου.

Επίσης, το Χρηματιστήριο Αξιών Αθηνών θα παραμείνει κλειστό την Παρασκευή 3 Μαΐου, τη Δευτέρα 6 Μαΐου και την Τρίτη 7 Μαΐου.

Το Πάσχα των Καθολικών φέρνει αλλαγές στους μισθούς

Ιδιαίτερα προσεκτικοί θα πρέπει να είναι όσοι έχουν δόσεις, χρέη ή καταβάλλουν μισθούς σε εργαζόμενους καθώς «ρολά» θα κατεβάσουν για ένα τετραήμερο μέσα στο Μάρτιο οι τράπεζες.

Οι ελληνικές τράπεζες έχουν προειδοποιήσει ότι, «λόγω της εορτής του Πάσχα των Καθολικών, οι πληρωμές οφειλών και τα εμβάσματα που θα καταχωρούνται την Παρασκευή 29 Μαρτίου και τη Δευτέρα 1 Απριλίου, θα εκτελεστούν την Τρίτη 2 Απριλίου που θεωρείται ως η επόμενη εργάσιμη».

Οι μεταφορές εντός της ίδιας τράπεζας, παρά το ότι αναμένεται να εκτελεστούν κανονικά, θα έχουν ημερομηνία αξίας την Τρίτη 2 Απριλίου.

Μεγάλη προσοχή θα πρέπει να δοθεί και στην εκτέλεση των μισθοδοσιών, καθώς θα πρέπει να καταχωρηθεί στο αρχείο μισθοδοσίας ως ημερομηνία εκτέλεσης η Τρίτη 2 Απριλίου.

Αξίζει να σημειωθεί πως την Παρασκευή 29 Μαρτίου και τη Δευτέρα 1η Απριλίου, θα παραμείνει κλειστό και το Χρηματιστήριο Αξιών Αθηνών.

Το Καθολικό Πάσχα πέφτει φέτος την Κυριακή 31 Μαρτίου. Πρόκειται για μία ημερομηνία που καθορίζεται από την Κυριακή μετά την πρώτη πανσέληνο που ακολουθεί την εαρινή ισημερία.

Η Εθνική κάνει την αρχή και αναμένεται να ακολουθήσουν οι άλλες τράπεζες - Χάθηκαν 8.000 θέσεις εργασίας στον κλάδο μετά το 2019

Τη βασική αρχή «περισσότερα ψηφιακά μέσα, λιγότερο προσωπικό» θα συνεχίσουν να εφαρμόζουν οι τράπεζες και φέτος για να μεγιστοποιήσουν την αποτελεσματικότητα των δικτύων τους και την κερδοφορία, ενώ ήδη στα τρία χρόνια μετά την πανδημία (2020 - 2022) μείωσαν το προσωπικό τους κατά 8.025 άτομα, ή κατά 22%, αξιοποιώντας τη ραγδαία αύξηση των ηλεκτρονικών συναλλαγών μετά την πανδημία.

Σύμφωνα με πληροφορίες, η Εθνική Τράπεζα, που πρόσφατα ανανέωσε την εταιρική της ταυτότητα δίνοντας έμφαση στη σύγχρονη τεχνολογία, σχεδιάζει ένα σημαντικό επόμενο βήμα αναμόρφωσης του δικτύου της στην επαρχία. Τα μικρά καταστήματα (γραφεία συναλλαγών) θα πάψουν να λειτουργούν ως παραδοσιακά καταστήματα, θα αφαιρεθούν τα ταμεία και τα γραφεία και θα μείνουν μόνο αυτόματα μηχανήματα συναλλαγών.

Σε αυτά τα καταστήματα, θα πάψουν να απασχολούνται τραπεζοϋπάλληλοι, καθώς θα υπάρχει μόνο ένας χαμηλόμισθος εργαζόμενος σε κάθε κατάστημα για να διευκολύνει τους πελάτες στις συναλλαγές τους στο αυτόματο μηχάνημα. Ορισμένες πληροφορίες αναφέρουν μάλιστα ότι σε αυτά μικρά, ψηφιακά καταστήματα θα απασχολείται ενοικιαζόμενο προσωπικό.

Πρόκειται για το επόμενο βήμα των τραπεζών στην αναδιάρθρωση των δικτύων τους στην επαρχία, ύστερα από μια μακρά περίοδο κλεισίματος καταστημάτων, που σε αρκετές περιοχές έχει προκαλέσει διαμαρτυρίες πελατών, αφού χρειάζεται να διανύουν μεγάλες αποστάσεις για να διεκπεραιώσουν τις συναλλαγές. Από την άλλοι, για τις τράπεζες τα περισσότερα μικρά καταστήματα στην επαρχία αποτελούν «βαρίδια», αφού κατά κανόνα διεκπεραιώνουν συναλλαγές και εργασίες ρουτίνας, με χαμηλή προστιθέμενη αξία.

Μια άλλη καινοτομία από την Εθνική που θα υλοποιηθεί το επόμενο διάστημα θα είναι η μετατροπή καταστημάτων της Αττικής σε tellerless (χωρίς ταμεία), ώστε να αξιοποιηθούν μόνο για υπηρεσίες υψηλής προστιθέμενης αξίας και να μετακινηθούν ταμίες σε άλλα καταστήματα όπου υπάρχουν ελλείψεις. Και σε αυτή την περίπτωση, οι συναλλαγές ρουτίνας θα διεκπεραιώνονται πλέον μόνο μέσα από τα αυτόματα μηχανήματα συναλλαγών.

Παράλληλα με τον ψηφιακό μετασχηματισμό, οι τράπεζες δεν παύουν να σχεδιάζουν και να υλοποιούν νέα προγράμματα εθελούσιας εξόδου. Τη Δευτέρα λήγει η προθεσμία για να δηλώσουν συμμετοχή οι εργαζόμενοι της Eurobank στο πρόγραμμα εθελουσίας εξόδου, όπου το μπόνους για αποχώρηση έχει αυξηθεί έως και τα 180.000 ευρώ.

Την επόμενη κίνηση στην ίδια κατεύθυνση αναμένεται να κάνει η Τράπεζα Πειραιώς, όπως επιβεβαίωσε πρόσφατα μιλώντας σε αναλυτές ο διευθύνων σύμβουλος, Χρήστος Μεγάλου. Το πρόγραμμα της Πειραιώς αναμένεται ότι θα είναι το μεγαλύτερο φέτος στον τραπεζικό κλάδο, ενώ ο κ. Μεγάλου τόνισε ότι θα είναι και το τελευταίο.

Σύμφωνα με τα στοιχεία της Ελληνικής Ένωσης Τραπεζών, από το τέλος του 2019, έως το τέλος του 2022 έχουν χαθεί περισσότερες από 8.000 θέσεις εργασίας στις τράπεζες μέλη (χωρίς να υπολογίζονται τα συνδεδεμένα μέλη. Το 2019, οι τράπεζες απασχολούσαν 36.663 υπαλλήλους, με την Πειραιώς να έχει τον μεγαλύτερο αριθμό εργαζομένων (10.734).

Το προσωπικό των τραπεζών το 2019

Το 2022, οι εργαζόμενοι είχαν μειωθεί στους 29.177, με το προσωπικό της Πειραιώς να είναι και πάλι το μεγαλύτερο, αλλά να έχει μειωθεί σε 7.900 υπαλλήλους. Στην τριετία μετά το 2019, όπου η πανδημία έφερε δραστικές αλλαγές στη λειτουργία του τραπεζικού συστήματος, το προσωπικό μειώθηκε κατά 22%, παρότι ήδη είχε συρρικνωθεί δραματικά στα χρόνια της μεγάλης οικονομικής κρίσης.

Το προσωπικό των τραπεζών το 2022

Οι ξένοι οίκοι βλέπουν προοπτικές υψηλής κερδοφορίας και συνιστούν τoποθετήσεις στις μετοχές τους

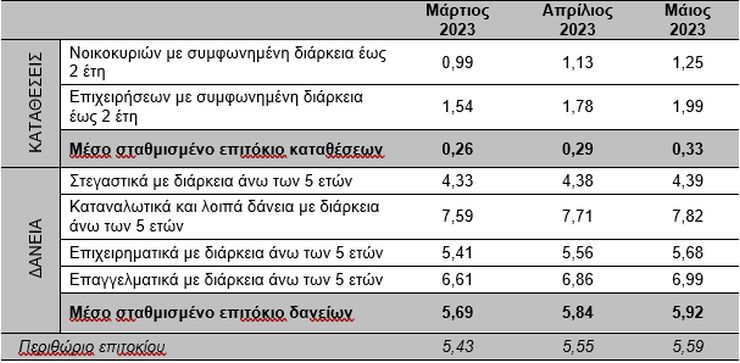

Πολύ υψηλά – τα μεγαλύτερα στην Ευρωζώνη – παραμένουν τα (επιτοκιακά) περιθώρια κέρδους των ελληνικών τραπεζών από το “εμπόριο χρήματος” - δηλαδή από τη συγκέντρωση καταθέσεων και τη διοχέτευσή τους σε χορηγήσεις: Πληρώνουν στους καταθέτες μεσοσταθμικό επιτόκιο μόλις 0,33%(!) και δανείζουν με... 5,92% - περίπου 18 φορές ακριβότερα!

Το επιτοκιακό περιθώριο (διαφορά μεταξύ επιτοκίου χορηγήσεων-καταθέσεων) διευρύνεται μάλιστα τους τελευταίους μήνες.

Αυτός είναι ένας από τους βασικούς λόγους για τους οποίους όλοι οι διεθνείς οίκοι διατυπώνουν αισιόδοξες προβλέψεις για την κερδοφορία των ελληνικών τραπεζών και συνιστούν τοποθετήσεις στις μετοχές τους, ανεβάζοντας συνεχώς τις τιμές-στόχους.

Οπως δείχνουν τα επίσημα στοιχεία της ΤτΕ.

Για τις νέες καταθέσεις το μεσοσταθμικό επιτόκιο αυξήθηκε τον Μάιο από 0,25% σε 0,28%

Ομως παράλληλα, το μεσοσταθμικό επιτόκιο νέων δανείων αυξήθηκε από 5,85% σε 6,04%

Ετσι, το περιθώριο κέρδους (διαφορά επιτοκίων) διευρύνθηκε από 5,60% σε 5,76%

Τους τελευταίους μήνες όλες οι τράπεζες αύξησαν αισθητά τα επιτόκια των καταθέσεων προθεσμίας – οι οποίες όμως αντιπροσωπεύουν μικρό κομμάτι των συνολικών καταθέσεων. Βασιζόμενη σ' αυτό το στοιχείο η Ενωση Ελληνικών Τραπεζων (ΕΕΤ) προσπάθησε να “θολώσει τα νερά”, υποστηρίζοντας ότι το άνοιγμα της ψαλίδας επιτοκίων περιορίζεται.

Ανοίγει - αντί να κλείνει - η ψαλίδα

Τα επίσημα στοιχεία της ΤτΕ δείχνουν το αντίθετο: Και στις νέες καταθέσεις-χορηγήσεις και στο σύνολο των υφιστάμενων καταθέσεων δανείων η “ψαλίδα” ανοίγει:

Για το σύνολο των καταθέσεων 195,6 δισ. ευρώ που υπήρχαν τον Μάιο, οι τράπεζες πλήρωναν ετήσιο τόκο 0,33%. Τον αμέσως προηγούμενο μήνα το “κόστος” αυτών των καταθέσεων (μεσοσταθμικό επιτόκιο) ήταν 0,29% Προέκυψε δηλαδή επιβάρυνση 0,04% για τις τράπεζες και αντίστοιχο όφελος των καταθετών

Αυτή η επιβάρυνση υπερκαλύφθηκε από τις αυξήσεις επιτοκίων στις χορηγήσεις:

Για το σύνολο των υφιστάμενων δανείων στο τέλος Μαϊου το μεσοσταθμικό επιτόκιο διαμορφώθηκε σε 5,92%, από 5,84% τον Απρίλιο – αυξήθηκε δηλαδή κατά 0,08%.

Ετσι το spread (διαφορά επιτοκίων) στο σύνολο των υφιστάμενων χορηγήσεων και καταθέσεων διευρύνθηκε από 5,55% σε 5,92% (βλέπε πίνακα)

Οι συγκρίσεις με Ευρωζώνη

Τεράστιες είναι οι διαφορές από τα επιτόκια καταθέσεων και χορηγήσεων που ισχύουν στις χώρες της Ευρωζώνης.

Οι καταθέτες των ελληνικών τραπεζών παίρνουν πολύ μικρότερη “αμοιβή” (τόκο) για τα χρήματά τους, ενώ οι δανειολήπτες πληρώνουν πολύ μεγαλύτερους τόκους.

Αναλύοντας τα σχετικά στοιχεία, η Ενωση Ελληνικών Τραπεζών επισημαίνει ότι:

- Τον Μάιο, ο δανειολήπτης νέου στεγαστικού δανείου στην Ελλάδα πλήρωνε επιτόκιο 2,26% μεγαλύτερο από το επιτόκιο νέων προθεσμιακών καταθέσεων διάρκειας άνω του έτους. Στην Ευρωζώνη αυτή η διαφορά ήταν μόλις 1,19% κατά μέσο όρο.

- Το μέσο επιτόκιο δανεισμού στην Ελλάδα ήταν 2,21% υψηλότερο από τη μεσοσταθμική απόδοση νέων προθεσμιακών καταθέσεων διάρκειας άνω του 1 έτους, έναντι μόλις 1,18% στην Ευρωζώνη.

Η μεγάλη διαφορά προκύπτει επειδή στην Ελλάδα είναι χαμηλά τα επιτόκια καταθέσεων και όχι λόγω υψηλότερων επιτοκίων χορηγήσεων.

Στις προθεσμιακές καταθέσεις ιδιωτών, διάρκειας έως ενός έτους, το επιτόκιο στην Ελλάδα αυξήθηκε τον Μάιο κατά 9 μονάδες βάσης και διαμορφώθηκε σε 1,31%.

Στην Ευρωζώνη ήταν σχεδόν διπλάσιο, μεσοσταθμικά 2,46%.

Ανταγωνισμός, όχι διοικητικά μέτρα

Το θέμα απασχολεί την κυβέρνηση και αναμένεται να συζητηθεί σε σημερινή συνάντηση του υπουργού Οικονομίας-Οικονομικών Κωστή Χατζηδάκη με τους επικεφαλής των τεσσάρων συστημικών τραπεζών.

Συζητήθηκε επίσης στην προχθεσινή συνάντηση του κ. Χατζηδάκη με τον Διοικητή της ΤτΕ Γιάννη Στουρνάρα. Σύμφωνα με πληροφορίες και οι δύο συμμερίζονται την άποψη ότι οι διαφορές επιτοκίων καταθέσεων-χορηγήσεων είναι αδικαιολόγητα μεγάλες. Ομως το πρόβλημα δεν μπορεί να αντιμετωπιστεί με διοικητικά μέτρα και πολιτικές παρεμβάσεις. Τα spreads θα περιοριστούν με την ενίσχυση του ανταγωνισμού μεταξύ των τραπεζών.

Οι τραπεζίτες αποδέχθηκαν πρόταση του Υπουργού Οικονομικών για «πάγωμα» των επιτοκίων. Τι προβλέπει το σχέδιο των τραπεζών. Εξασφαλίζεται σταθερό επιτόκιο για ένα χρόνο χωρίς αλλαγή της σύμβασης. Αφορά περίπου 500.000 δάνεια.

Σε μια συμφωνία «ανάσα» για τους συνεπείς δανειολήπτες στεγαστικών προχωρούν τράπεζες και Υπουργείο Οικονομικών παγώνοντας για ένα χρόνο τα επιτόκια βάσης (Euribor ενός και τριών μηνών, libor και βασικό επιτόκιο ΕΚΤ), βάσει των οποίων τιμολογούνται τα στεγαστικά δάνεια.

Όπως εξηγούν κύκλοι του οικονομικού επιτελείου πρόκειται για ουσιαστικό μέτρο στήριξης των δανειοληπτών και ταυτόχρονα ανακοπής ενός νέου πιθανού κύματος κόκκινων δανείων. Σύμφωνα με τις ίδιες πηγές, οι τραπεζίτες αποδέχθηκαν πρόταση του υπουργού Οικονομικών, κ. Χρήστου Σταϊκούρα για «πάγωμα» των επιτοκίων, οι διαδοχικές αυξήσεις των οποίων έχουν αυξήσει υπέρμετρα το κόστος εξυπηρέτησης για τους δανειολήπτες.

Συγκεκριμένα οι δόσεις των στεγαστικών δανείων έχουν αυξηθεί κατά μέσο όρο από 150 έως 200 ευρώ το μήνα (ανάλογα με το ύψος των δανείου, την διάρκεια και το περιθώριο που εφαρμόζει η τράπεζα) από τον περασμένο Ιούλιο, οπότε και ξεκίνησε η άνοδος των επιτοκίων από την ΕΚΤ.

Μετά από έξι διαδοχικές αυξήσεις το βασικό επιτόκιο της ΕΚΤ διαμορφώνεται πλέον στο 3%, συμπαρασύροντας σε αυτά τα επίπεδα και το euribor 3μήνου, που αποτελεί και την βάση τιμολόγησης της συντριπτικής πλειοψηφίας των στεγαστικών δανείων.

Είναι χαρακτηριστικό ότι για ένα δάνειο 100.000 ευρώ με περιθώριο 2,5% και διάρκεια αποπληρωμής τα 20 χρόνια, η δόση πέρυσι τέτοιο καιρό ήταν 535 ευρώ το μήνα και σήμερα διαμορφώνεται στα 695 ευρώ το μήνα, ενώ το ίδιο δάνειο με διάρκεια αποπληρωμής 30 χρόνια η δόση από 400 ευρώ διαμορφώνεται σήμερα στα 575 ευρώ.

Να σημειωθεί ότι το euribor 1 μήνα ήταν χθες στο 2,899% (από -0,576% τον Ιανουάριο του 2022) και το euribor 3μήνου στο 3,052% (επίσης ήταν στο -0,57% τον Ιανουάριο του 2022). To libor 3μηνου ήταν στο 5,22% ότα πριν από 1 χρόνο ήταν στο 1%.

Το σχέδιο των τραπεζών

Σύμφωνα με πληροφορίες οι βασικοί άξονες του σχεδίου τραπεζών – ΥΠΟΙΚ είναι οι εξής:

Το μέτρο είναι οριζόντιο, αφορά, δηλαδή, σε όλα τα στεγαστικά δάνεια κυμαινόμενου επιτοκίου, συμπεριλαμβανομένων αυτών σε ελβετικό φράγκο, που είναι ενήμερα. Δεν αφορά γενικά στα δάνεια που έχουν υποθήκη στην πρώτη κατοικία, στα μικρά επιχειρηματικά, ενώ εκτός μένουν και όσα θα χορηγηθούν στη συνέχεια.

Το επιτόκιο θα κλειδώσει σε μία συγκεκριμένη ημερομηνία που θα συμφωνήσουν οι τράπεζες. Για παράδειγμα, τα τέλη του περασμένου Μαρτίου. Οι δόσεις, λοιπόν, που θα πρέπει να πληρωθούν από εδώ και στο εξής, θα τιμολογούνται με βάση το επίμαχο επιτόκιο – ανεξαρτήτως των αυξήσεων που ενδεχομένως ακολουθήσουν – συν το περιθώριο που χρεώνει η εκάστοτε τράπεζα. Με τον τρόπο αυτό, τα δάνεια με κυμαινόμενο επιτόκιο μετατρέπονται σε σταθερά, αφού για ένα χρόνο οι δανειολήπτες θα γνωρίζουν ακριβώς το ύψος της δόσης που πρέπει να καταβάλουν.

Σε περίπτωση που εντός 12μήνου επέλθει αποκλιμάκωση των επιτοκίων αναφοράς, τότε το πρόγραμμα θα διακόπτεται και οι τράπεζες θα περνούν το όφελος στον δανειολήπτη. Επομένως, οποιαδήποτε αύξηση των επιτοκίων από δω και πέρα δεν επιβαρύνει τους δανειολήπτες στεγαστικών δανείων και το κόστος της αύξησης θα βαραίνει τις τράπεζες.

Διπλά κερδισμένοι, σίγουρα, θα είναι οι ευάλωτοι οικονομικά οι οποίοι λαμβάνουν και την επιδότηση του 50% της αύξησης που έχει υποστεί η μηνιαία δόση τους από το καλοκαίρι του 2022 έως και σήμερα.

Το κόστος για τις τράπεζες υπολογίζεται στα 200 εκατ. ευρώ και προστίθεται στο ποσό που έχουν ήδη προϋπολογίσει για την επιδότηση του 50% της αύξησης στους ευάλωτους δανειολήπτες, ήτοι πέριξ των 120 εκατ. ευρώ.

Σύμφωνα με πληροφορίες από τραπεζικέ πηγές, η παρέμβαση στο επιτόκιο αναφοράς φέρεται να έχει το «πράσινο φως» από την Τράπεζα της Ελλάδος (ΤτΕ), ενώ μένει να αποσαφηνιστεί εάν θα απαιτηθεί – σε δεύτερο χρόνο – και την έγκριση της Ευρώπης.

Πριν το Πάσχα οι ανακοινώσεις

Για την άμεση ισχύ και υλοποίηση του σχεδίου αξίζει να σημειωθεί ότι οι τράπεζες έχουν συγκροτήσει ομάδες εργασίας, οι οποίες βρίσκονται σε ανοικτή επικοινωνία μεταξύ τους τις τελευταίες ημέρες, καθώς πρόθεση είναι το πρόγραμμα να κλειδώσει άμεσα και να ανακοινωθεί τις επόμενες ημέρες και σαφώς πριν το Πάσχα.

Τράπεζες και υπουργείο Οικονομικών συζητούσαν την πρόταση αυτή τον τελευταίο μήνα και ήδη στην πρόσφατη συνάντηση τους την προηγούμενη Δευτέρα οι διοικήσεις των τραπεζών ενημέρωσαν σχετικά τον υπουργό Οικονομικών Χρήστο Σταϊκούρα.

«Σε κάθε περίπτωση, πάντως, από το μέτρο πρόκειται να ωφεληθούν και οι ίδιες οι τράπεζες, καθώς χιλιάδες δανειολήπτες θα μπορέσουν να συνεχίσουν να είναι συνεπείς στην αποπληρωμή των δανείων τους και έτσι θα ανακοπεί ένα νέο κύμα κόκκινων δανείων» σημειώνει υψηλόβαθμο τραπεζικό στέλεχος προσθέτοντας ότι τα τράπεζες τα στεγαστικά δάνεια που είναι σήμερα ενήμερα και έχουν κυμαινόμενο επιτόκιο αναφοράς της ΕΚΤ, euribor 1 μήνα ή 3μήνου, libor υπολογίζονται περί τα 500.000

Μέσω των πιστωτικών καρτών των τραπεζών και με άτοκες δόσεις μπορούν να εξοφληθούν οι δόσεις του φόρου εισοδήματος και λοιπές Βεβαιωμένες Οφειλές εκτός Ρύθμισης

Τη δυνατότητα εφάπαξ πληρωμής του ΕΝΦΙΑ με πιστωτικές κάρτες, μέχρι και σε 12 μηνιαίες άτοκες δόσεις (τρεις μέρες πριν από την εκπνοή της προθεσμίας), δίνουν οι τράπεζες στους φορολογούμενους. Ταυτόχρονα δίνουν τη δυνατότητα πληρωμής μέχρι και σε 12 μηνιαίες δόσεις και στην κάθε επιμέρους δόση του ΕΝΦΙΑ. Μέσω των πιστωτικών καρτών των τραπεζών και με άτοκες δόσεις μπορούν επίσης να εξοφληθούν οι δόσεις του φόρου εισοδήματος και λοιπές Βεβαιωμένες Οφειλές εκτός Ρύθμισης, επίσης έως και σε 12 άτοκες μηνιαίες δόσεις.

Όπως έχουν επισημάνει αρμόδια τραπεζικά στελέχη ολοένα και μεγαλύτερος αριθμός φορολογουμένων εξοφλεί τις οφειλές του από τα εναλλακτικά ψηφιακά τραπεζικά δίκτυα, χρησιμοποιώντας μάλιστα τη δυνατότητα άτοκων δόσεων. Είτε μέσω του internet και mobile banking των τραπεζών, καθώς οι χρήστες του κάθε δικτύου έχουν ξεπεράσει τα 4 εκατομμύρια για το καθένα ξεχωριστά, είτε μέσω του δικτύου των ΑΤΜ των τραπεζών καθώς και του phone banking.

Οι φορολογούμενοι μπορούν επίσης να εξοφλήσουν τις οφειλές τους ηλεκτρονικά, μέσω της ηλεκτρονικής υπηρεσίας της ΑΑΔΕ. Δυνατότητα πληρωμής οφειλών στο Δημόσιο με φυσική παρουσία και τη χρήση καρτών έχουν οι φορολογούμενοι μέσω και του εκτεταμένου δικτύου των ΕΛΤΑ σε κάθε νομό της χώρας.

Επίσης τη δυνατότητα άμεσης εξυπηρέτησης της πληρωμής των δόσεων βεβαιωμένων οφειλών και ρυθμίσεων στο Δημόσιο, μεταξύ των οποίων και ο ΕΝΦΙΑ, έχουν οι φορολογούμενοι και μέσω του δικτύου του εκτεταμένου δικτύου 3.000, περίπου, καταστημάτων του ΟΠΑΠ, μέσω της υπηρεσίας πληρωμών tora Wallet, θυγατρικής εταιρείας του ομίλου ΟΠΑΠ, που εξυπηρετεί το κοινό καθημερινά μέχρι αργά το βράδυ, ακόμα και τα Σαββατοκύριακα. Μέσω αυτής της υπηρεσίας πραγματοποιείται μια ευρύτατη γκάμα πληρωμών που καλύπτει συνολικά συναλλαγές για περισσότερους από 300 φορείς και οργανισμούς. Η πληρωμή του φόρου εισοδήματος, του ΕΝΦΙΑ, καθώς και όλων των λογαριασμών, μπορεί να γίνει είτε με χρήση μετρητών είτε μέσω χρεωστικής, πιστωτικής ή προπληρωμένης κάρτας.

Σύμφωνα με τα πιο πρόσφατα στοιχεία της Τράπεζας της Ελλάδος (ΤτΕ), ο συνολικός αριθμός των ενεργών καρτών πληρωμών σε κυκλοφορία στο τέλος του 2021 ανήλθε σε 19,7 εκατ., αυξημένος κατά 6% σε σχέση με το 2020. Στις επιμέρους κατηγορίες καρτών, ο αριθμός των χρεωστικών καρτών αυξήθηκε κατά 7% και ανήλθε σε 16,8 εκατ. κάρτες.

Αξιοσημείωτη αύξηση καταγράφηκε για πέμπτη συνεχή χρονιά στην έκδοση προπληρωμένων καρτών, οι οποίες ανήλθαν σε 1,9 εκατ., αυξημένες κατά 13%.

Ο αριθμός των πιστωτικών καρτών επίσης παρουσίασε αύξηση κατά 2% και ανήλθε σε 2,9 εκατ. κάρτες. Οι εικονικές κάρτες αυξήθηκαν κατά 7% στις 107.000 κάρτες.